(Vi er i gang med at oversætte talen til dansk.)

Helga Zepp-LaRouche addressed the seminar via video conference from Germany. In addition EIR Economics Editor Paul Gallagher by pre-recorded video from Virginia, and Hussein Askary in person addressed the seminar in Copenhagen. Diplomats from nine countries attended the seminar, as well as members and contacts of The Schiller Institute.

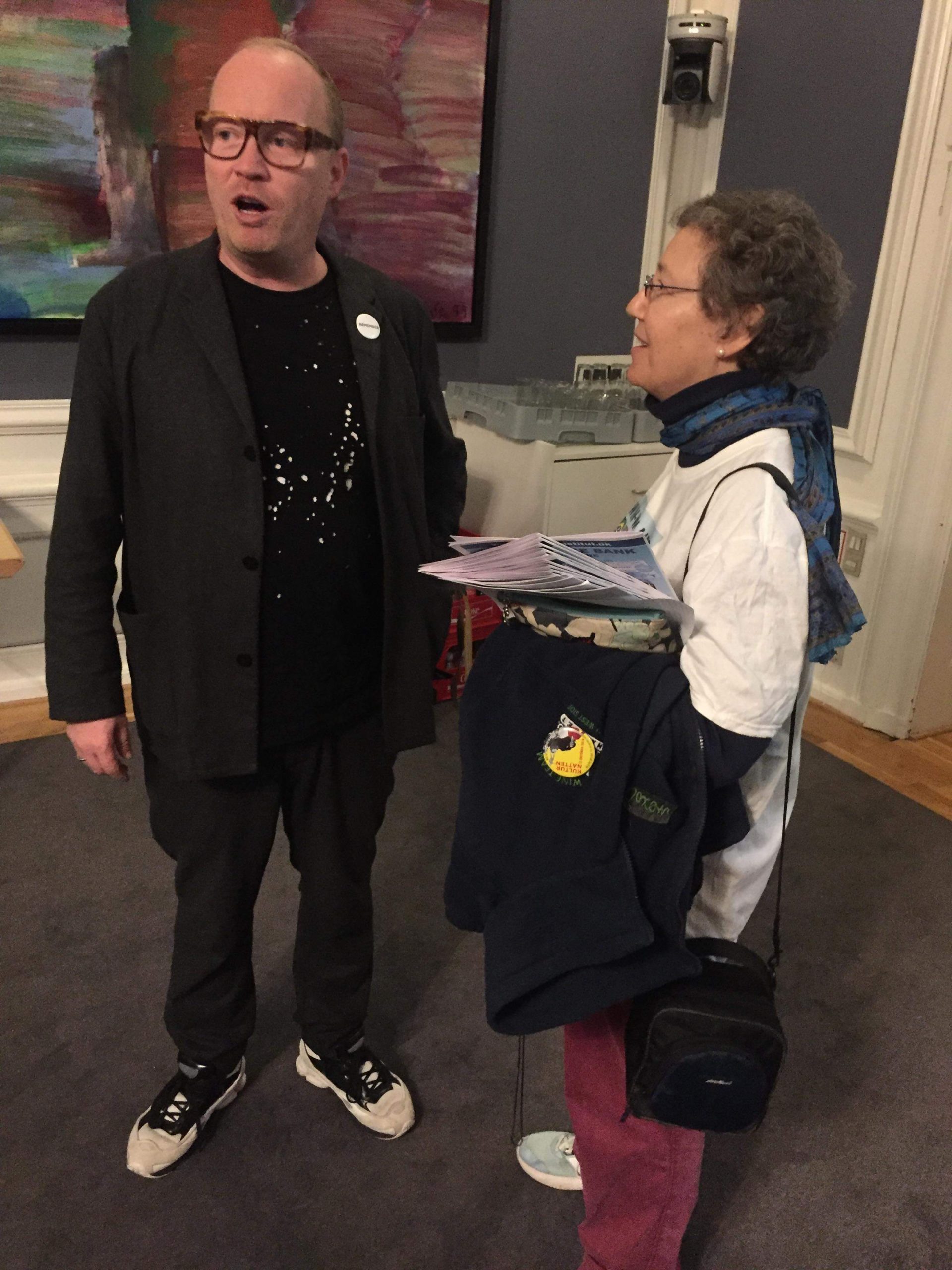

TOM GILLESBERG: Helga Zepp-LaRouche was very beautifully introduced, I think, by Hussein Askary, in his presentation going through the fantastic road. She as the founder of the Schiller Institute has taken upon herself as the “Silk Road Lady” in bringing about this Belt and Road policy, the New Silk Road policy. So we are very proud and very happy to be able to have her on here live to discuss what is in the situation the world is in right now, after the U.S. midterm elections, and here, the day before we’ll have the G20 summit taking place in Buenos Aires.

So, Helga, thank you for being here with us. The word is yours.

HELGA ZEPP-LAROUCHE: Well, I want to say hello to you and I’m very happy to be able to speak to you, even if it’s only via video. Obviously, we have reached a very important point in history, and for once, I have to agree with President Macron of France, who just said that the upcoming G20 meeting better produce some real results, or else, such a gathering of the heads of state would be even counterproductive.

Now, I agree with that.

We have made a campaign for the last several weeks and actually months, that basically what should be the outcome of this G20 meeting. Given the fact that we have both war danger, as was demonstrated very acutely again in the case of the incident in near the Kerch Bridge in the Black Sea, and the general situation between the major nuclear powers is not exactly a calm one, so we have the danger of nuclear war, potentially. Then, we have the immediate danger of a repetition of the financial crash of 2008, except this time, it could be much, much worse, because all the parameters are much worse than in 2008.

In light of these two existential crises, we have defined what should be the outcome of either the G20 meeting or, at least, of those heads of state where one can expect they can go in the direction of establishing a new paradigm: And that refers to President Trump, Putin, Xi Jinping, Prime Minister Modi, and possibly others, Prime Minister Abe, and maybe some other heads of state and government. And what we defined as the absolutely necessary outcome, is that they establish a New Bretton Woods system to replace the presently completely bankrupt financial system, with a New Bretton Woods, which would be in the position of the old Bretton Woods system, however it would include the added features which Franklin D. Roosevelt originally wanted, namely, to end colonialism for the developing sector, which then, unfortunately was not implemented, because Roosevelt died, and the Bretton Woods was established by Truman and Churchill, at least under their political guidance.

And obviously, a New Bretton Woods would only function if it is accompanied by Four Laws which were defined by Lyndon LaRouche already in 2014, as the absolutely necessary changes in the financial and economic system, being: first, the implementation of Glass-Steagall banking separation; secondly to go to a national bank, to bring the power of credit generation back under the control sovereign powers, under the sovereign control of governments; and thirdly, to create an international credit system; and fourthly, to increase the productivity of the world economy by going for a crash program for a fusion economy and establish more close international space cooperation to get the necessary increase in the productivity of the world economy.

Given the fact that it cannot be expected that all countries of the G20 will agree with that — I can easily imagine that those which are absolutely tied to the City of London and the opposition to Trump coming from Wall Street, that there will be some countries that will absolutely oppose such a solution. And therefore, we have proposed that it can only be the cooperation of those countries which are powerful enough to resist the power of these financial centers, London and Wall Street, and that can only be: President Trump, President Xi Jinping, President Putin, and prime Minister Modi, the four powers together, which represent both the largest nuclear powers, the largest economies, the largest populations, that they have to work together.

Obviously, that potential exists. And since President Trump has again and again reiterated, in the election campaign and again after he became President, that he wants to improve the relationship with Russia, and the entire Russiagate was launched in order to prevent that from happening. Now, Russiagate, by now, is pretty much discredited, and despite the tensions with China on the trade issue, there are positive signs that both China and the United States may be willing to find an agreement to overcome the present war of tariffs.

That potential clearly exists, and it is very obvious, that on that hangs the question, will mankind be able, in light of existential dangers, be able to give itself a governance, structure of government, which allows the long-term sustainability of the world population. And that that is a very acute question you could see, for example, by the fact that the present Chinese ambassador to the United States Cui Tiankai just yesterday issued a very clear warning that the world must learn the lessons of the Great Depression of the 1930s, resulting in World War II, and he warns that the inability to resolve the present tensions could lead to a new world war, and a new financial crisis worse than the Depression of ’30s.

The same Ambassador Cui, already in a speech about a year ago in New York, had basically posed the question: What is going to be the relation between the United States and China? He said that in history, there were 16 cases where the dominant power was replaced by a rising power — referring obviously to the present situation between the United States and China — and that in 12 cases, this led to a big war; in 4 cases, it led to a situation where the rising power simply replaced the up to that point dominant power, and it did not lead to war. And he emphasized that China does not want, at all, either, naturally the situation of war, but it also does not attempt to replace the United States as a dominant power in the world, but that the policy of China is propose a completely new set of international relations of a win-win cooperation between sovereign powers and respect for the sovereignty of the other, respect for the different social system of the other country without interfering into the internal affairs, and simply have a cooperation for the mutual benefit of all participating in this new system.

And that is, in my view, what we have seen in reality in the last five years, since President Xi Jinping proposed the New Silk Road in Kazakhstan in September 2013. And we have seen the enormous development of the New Silk Road in the meantime, including more than 100 countries and having completely transformed the spirit in Africa, which has been caught by the Spirit of the New Silk Road due to massive investments in infrastructure, industrial parks, energy projects and similar things. The same is true for almost all of Latin America, many countries in Asia and even some Europe countries which are absolutely seeing the advantages of cooperating with this new system.

Now, it took the West, or better, Western think tanks and media, almost four years before they even admitted that this was going on. I mean, this was going a spectacle: Because here you have the largest infrastructure project in history, ever, already now about 30 times as big as the Marshall Plan, and the Western media would not take note of it! Then, about a year ago, they realized this was absolutely unstoppable, so they started a whole barrage of slanders and attacks on this New Silk Road, and quite telling, was that the channel of the Anglo-American establishment, the New York Times, over the last weekend and the weekend before, had I think altogether some 10 or 12 articles on the New Silk Road, in which they admit, basically, well, it’s unstoppable, it’s here, the West was completely wrong by thinking that if you offer to China to be a member of the WTO and join the free trade system, that eventually China would take over the Western liberal system, Western democracy, or, if they would refuse that, they would simply collapse under the burden of an autocratic leadership.

And the New York Times begrudgingly admits that this was a wrong estimate, that China had not adopted the Western democracy model, and it for sure has not collapsed. But it has the astounding recording of 40 years of uninterrupted economic growth rates, which have completely transformed not only China, but also much of the world economy, and that China now has a middle-class, well-to-do part of the population of 400 million, and this will be doubled in the next 10 years. And basically, the Chinese model is attractive to many countries in the world.

They basically say, as a conclusion, that the only way to deal with that is the effort to contain China, and if need be, confrontation and even war. And some American general has already said a couple of weeks ago that a war between the United States and China is more likely in the next 50 years, than not.

So this is obviously the famous “Thucydides trap”: This refers to the situation in ancient Greece, the rivalry between Athens and Sparta, which led to the Peloponnesian War, and as a consequence — which people don’t usually mention, when they talk about the “Thucydides trap” — the demise and collapse of ancient Greece.

That is the obvious question: Can the West relate to the fact that China is rising, that there is nothing you can do about it, because, first of all, China was a country which was the leading economic and cultural power over many centuries for the last millennia, with only a very short interruption. And it is deciding to go back, not to replace other countries, but to take a leading role on the world stage. And since the Chinese government has a policy which allows it to do that, mainly by putting the emphasis on continuous innovation, of leapfrogging to the most advanced technologies, of putting a lot of emphasis — they have the most advanced fusion power research program; they have a very, very advanced space exploration program; and they are putting a lot of emphasis on education, excellence in education for the young people, combined with Xi Jinping emphasizing the need to have especially an aesthetical education of the youth, and also the older people. Because aesthetical education goes in the direction of the beauty of the mind and the beauty of the soul.

And given the fact that China has a population of 1.4 billion people, the idea of the West that it would be possible to contain this without war is ludicrous. And if it comes to war, it should be noted that there are many military experts who make the point that once you start to use only one nuclear weapon, it is the logic of nuclear weapons, in complete contrast to traditional, conventional weaponry, that all weapons will be used. And that would obviously would mean the annihilation of human civilization.

So, this paradox obviously exists, and it is the view of the Schiller Institute that it can only be overcome by winning the West, winning countries of the world over to join in the new paradigm in a win-win cooperation.

Now, that the danger of war is very real, we just saw in the incident involving provocation by Ukrainian warships in the Black Sea, close to the Sea of Azov and the Kerch Bridge. And some people in Ukraine already having proposed some weeks ago, that the newly built bridge between Russia and Crimea, should be blown up. This was obviously an incident a couple of days ago [Nov. 25], whereby Ukrainian warships did not follow the rules which are otherwise established between Russia and Ukraine, to announce their intention to pass through the Kerch Strait; so they will held up by the Russian military; the crews were basically arrested and interrogated, and in the meantime, written material has been found with this crew, which instructs them not to announce themselves, to go to this point of the Kerch Strait in secrecy, clearly indicating a provocation.

What happened, was, immediately, the war-hawks, like NATO General Secretary Jens Stoltenberg, immediately said NATO fully on the side of Ukraine; and some other hawks, immediately, like representatives of the Integrity Initiative — about which I will same something in a second — immediately said that NATO should send a whole flotilla into the Sea of Azov.

Now, this was absolutely denounced by President Putin yesterday, who waited a couple of days, and then basically said this was a clearly preplanned provocation, and the big fault lies with the nations of the West, who, without thinking immediately take the side of Ukraine. And in his typical Putin humor, even said, if Ukraine would demand to eat babies for breakfast, the West would immediately agree.

And this was also strongly denounced by the former Chairman of the NATO Military Committee, who had also been the Chief of Staff of the German military before that, Gen. Harald Kujat, who denounced Stoltenberg, and said he made a grave mistake: That in an incident like that, it is of the utmost importance that it be investigated and the other nations should not beat it up, but try to deescalate the whole situation. Fortunately, most of the West European governments did, because they obviously realized that a war between Ukraine and Russia could completely go out of control in no time and lead to a World War III.

So I think that this incident, in which the danger is not yet over because Poroshenko announced martial law in parts of Ukraine, and our dear friend Natalia Vitrenko, a Ukrainian politician, warned that this means Poroshenko is actually establishing a dictatorship in Ukraine — martial law, eliminating all kinds of civil rights, being an extremely hot situation.

Now, who is the instigator of this whole provocation? If you look at the fact that just recently, a couple of days ago, it was revealed that there is this thing called “Integrity Initiative.” This is a very strange institution. It’s basically run out of British embassies all over the world, and it is actually a subdivision of British intelligence. One of their spokesmen, Edward Lucas came out in the context of this Ukraine crisis, and immediately said: This is completely like Nazi Germany attacking Poland in 1939, and demanding an immediate escalation, sending warships into the Black Sea, in a clear provocation.

What is this Integrity Initiative? The new British Chief of General Staff Gen. Mark Carleton-Smith said Russia is a greater danger to the U.K. than ISIS or al-Qaeda, in a completely war-mongering statement. So what this Integrity Initiative outfit does, is they have defined so-called “cluster groups,” in all kinds of countries; and if you look at their website and look at the names of the people involved, it is the Cold War faction all over the world. For example, in the United States, it involves Ian Brzezinski, the son of infamous Zbigniew Brzezinski, of the {Great Chessboard} infamy, and this Ian Brzezinski is a leading member of the Atlantic Council, which can be really regarded as one of these subdivisions of the Anglo-American empire, or the British intelligence. And in Germany, it involves Gen. Klaus Naumann, who is famous for his Cold War attitudes towards Russia. So it is this apparatus which is basically sticking to the idea that you need to have a geopolitical confrontation with Russia and with China. And this is the faction which brings about the war danger in the closest fashion.

Now, we have to get over the idea that the world forever needs to be divided into geopolitical blocs, where you have one nation, or one group of nations being in complete conflict with another group of nations. And unfortunately much of the European Union thinks that way; Macron thinks that way; Mrs. Merkel in the same way. When Macron recently demanded the establishment of a European army, to be able to defend Europe against Russia, China and even the United States, he said! That is typical for this kind of thinking, which under conditions of a financial breakdown crisis and general tensions is exactly a prescription for the danger of a repetition of the two catastrophes of the 20th century.

Now, the alternative is fortunately, also very clearly there. I already mentioned the New Silk Road Spirit having transformed Africa, where people for the first time have the legitimate hope that with the help of China, and now, more and more other countries, such as India, Japan, Indonesia, Turkey and many others, having recognized that Africa, which will have 2.5 billion people by the 2050, and as Xi Jinping at the Johannesburg BRICS summit in September correctly noted, Africa having the biggest development potential of all the continents on the planet, that one can say that Africa will be the “new China with African characteristics.” That you will have a very young population, which if they are educated and provided with the necessary infrastructure investments, can really become the most productive continent on the planet.

That obviously, is a nightmare for those people who have tried to suppress the development of the developing countries, such as the IMF, with their “conditionalities,” which was the real debt trap. You know, the IMF conditionalities basically made sure that the developing countries would remain indebted, and that they were not allowed to use their income for either investment in social expenditures, education, infrastructure, but that they had to pay debt as a priority, and that was one of the main means how the development of these countries was suppressed.

And naturally, you had the very unholy role of the World Wildlife Fund, preventing infrastructure, for the sake of snails rather than human beings. And you had the whole unholy ideology of the Club of Rome that supposedly the resources on the planet were limited, and therefore development of the developing countries had to be suppressed.

When China launched the New Silk Road, all of that went out of the window, because, now, for the first time, there is the real possibility to overcome the underdevelopment of the developing countries, and that has been understood by the countries of the Global South — these are all the major organizations, such as the G77, the Organization of Islamic Countries (OIC), Mercosur [Mercado Común del Sur], the African Union, all of these organizations are now basically inspired by the New Silk Road idea.

And even in Europe, this is dramatically quickly changing: You had the 16+1, Eastern and Central European Countries plus China, which very happy to be hubs between Europe and Asia, in the Silk Road development. You have Greece, which is completely transformed because of Chinese investments in Piraeus and other infrastructure projects. The new Italian government had completely changed: They no longer listen to the EU in respect to China. The leading ministers, like Giovanni Tria, and the undersecretary for Economic Development Michele Geraci, Prime Minister Giuseppe Conte, himself, they all basically look to cooperation between China and Italy, not only for mutual investments, but especially to invest in joint projects in Africa. And one of the most glorious examples, is the agreement between China and Italy to jointly work together with the countries of the Lake Chad Basin Commission to implement the Transaqua project, which I’m sure Hussein already talked about.

But then you have also Spain, where President Xi was just there on a state visit, and having very far-reaching cooperation agreement between China and Spain, emphasizing the 2,000 years of cultural ties between the two countries. And then Xi Jinping will also go to Portugal when he comes back from the G20. And between Portugal and China there is an absolute agreement that Portugal, also, will become the hub — Spain and Portugal will not only be the hub for the Eurasian connection of the New Silk Road, but also the hub for all the Spanish- and Portuguese-speaking throughout the world. So this is what the Schiller Institute emphasized in our “World Land-Bridge” report, to work on the so-called Atlantic route, and in this way, combining the Caribbean, Central America, South America, with those Portuguese- and Spanish-speaking countries and therefore Europe.

So the World Land-Bridge is coming into being. And we had just had a very interesting and hopeful even in Hamburg, between China and the Hamburg Chamber of Commerce, where, with the exception of one Greenie, who was completely beside himself, but all the other speakers were more or less very optimistic in talking about how Hamburg is the natural link not only for the land connection — and I think per week now, 23 trains are coming from China into Hamburg — but obviously, also a crucial aspect of the Maritime Silk Road, given the fact that Hamburg is the largest port in Germany.

This is all very, very interesting. Then, I should not forget to mention Switzerland, which is also onboard. Austria: Austria’s new government even has it in its coalition treaty that Austria wants to become a hub for the New Silk Road. So I think the development is actually, objectively very, very promising. But obviously, a lot more has to be done, because if you reflect on what I said in the beginning, what should become the outcome of the G20, a New Bretton Woods system and a new system in order to safeguard our nations against the danger of a new financial blowout, that has not yet been accomplished.

Otherwise, objectively, despite all the dangers I’ve referred to, I think we can be very optimistic, because a new system is within reach. And I just want to say, that economic development absolutely must be combined with a Classical Renaissance. Because, if you look at the values of the West right now, — I want to identify very briefly what I mean by that — the neo-liberal or liberal philosophy or ideology which has taken over in the West, it is correctly rejected by Russia and by China — it’s the principle “everything is allowed.” You have not two genders, but now you have about 49 genders; you have pornography without limits; children can go on the internet and see the worst-possible atrocities, the violence which is now, unfortunately having roots in the United States — you have the mass shootings in the schools almost every day. In the United States, there were already more than 300 mass shootings [this year]. You have the opioid epidemic in the United States. You have an increase of [inaudible 35:42] alcoholism, drug addiction; longevity in the United States has gone down for the first time in the last two years! If there is any parameter for a collapsing economy it is that the life expectancy goes down.

And in Europe, we are not that far behind, if you look at the violence in the schools in Germany, just to name one element. I think we are in an absolute dire need to have a Renaissance of human culture, of Classical culture, of Classical music, poetry, and other areas of art.

This has been understood in China. I mentioned already Xi Jinping’s emphasis on the need for aesthetical education, and the main Chinese speaker at this Hamburg conference yesterday, Vice Premier Liu He, who is the main economic advisor of Xi Jinping, he deviated from his written text and said that he wanted to share a story with the audience, that during the Cultural Revolution, when he was young, he had to hide in one of the hutongs in Beijing — these are the old buildings — and he had to listen in secrecy to the Violin Concerto in C-minor of Felix Mendelssohn, and that meant that he fell completely in love with Classical music and he has pursued that passion ever since.

I think this is very promising. Because as you know, we are convinced that human nature is that all human beings essentially are good, that man has the limitless capability to self-perfect, not only in terms of intellect, but also that the aesthetical education means that you can educate your emotions until you can blindly follow them because they would never tell you anything different than what reason commands. This is the Friedrich Schiller’s definition of the beautiful soul. He says, necessity and passion, free will and duty all fall in one, and this is the condition where man is truly free: Because you do with passion what is necessary, because you cannot think in any different way other than on the level of reason.

And I think that is not a utopia, but that is something which can be absolutely accomplished and is inherent in the philosophy of Confucius, who also had almost the same idea of aesthetical education as Friedrich Schiller, that is, through music, through poetry, through learning [inaudible 38:49], that you can actually transform the character of people to become beautiful characters, and to becoming wise and serve the common good.

Now, I think that if mankind is supposed to reach the New Paradigm, not only will the relations among nations be like that, that each nation will refer to the best tradition of the other and be enriched by discovering the beauty of the most advanced culture of the other nation, but that that will increasingly become the nature of relations among nations: that we will stop behaving like little four-year-old boys, kicking each other in the shins, meaning, conducting war and things like that, and we will become adult as a human species and renovate our relations, like the astronauts, who all, — all the astronauts who have been in space, who were on the ISS, they all report the same thing: That once you are in space, you recognize that you can only cooperate on the basis of reason, because otherwise you won’t exist, and that when you look at our little, blue planet from space, you recognize that there is {so} much to be discovered! First of all, there are no borders, there are no races, there is only one humanity, and you recognize that our universe is so huge! And that we as a human species have to cooperate, to be able to have a sustained existence in this universe, over the next thousands and thousands of years.

And the Hubble telescope discovered that we presently know of the existence of 2 trillion galaxies! Now, that is boggling the minds — if I try to think of the Solar System, the Milky Way, the galaxy, that is already gigantic. But the idea of 2 trillion galaxies, that shows you that we as a human species have just made the first baby steps in the direction of the perfection of our species.

Anyway, I just think we are at the change of an epoch. I think we have a very good chance to leave the epoch of geopolitics behind us, that we can really create a system of governance which makes the coexistence in peace and development possible for all of humanity. And I would encourage you to be optimistic about it, and join efforts with the Schiller Institute, because this has been our perspective for the past 40 or 50 years — in the case of my husband, 50 years — and I think we are on the verge of seeing the realization of that vision.

Thank you. [applause]

Kattegatforbindelse med en magnettogstrækning mellem København og Aarhus som en del af et dansk magnettognet. Så kan man rejse mellem Danmarks to største byer på 25 minutter! Schiller Instituttets forslag blev landskendt pga. Schiller Instituttets Venners’ valgplakat i forbindelse med folketingsvalget i 2007: Efter finanskrakket: Magnettog over Kattegat.

Kattegatforbindelse med en magnettogstrækning mellem København og Aarhus som en del af et dansk magnettognet. Så kan man rejse mellem Danmarks to største byer på 25 minutter! Schiller Instituttets forslag blev landskendt pga. Schiller Instituttets Venners’ valgplakat i forbindelse med folketingsvalget i 2007: Efter finanskrakket: Magnettog over Kattegat.