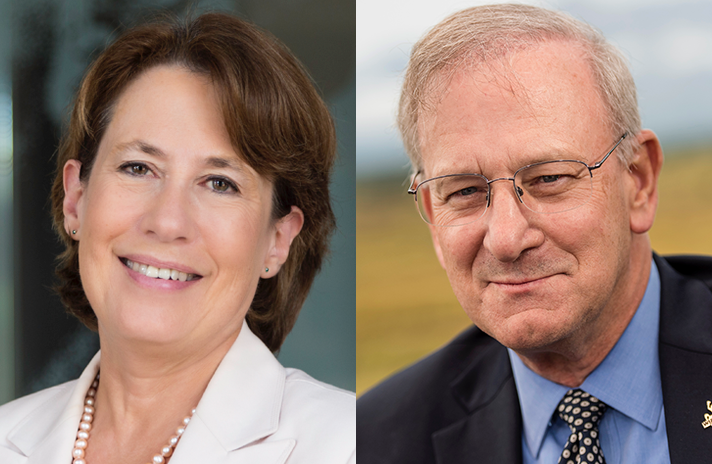

Hoenig og Bair advarer om, at Federal Reserve

atter lader bankerne fremkalde et kollaps

30. april, 2018 – Den afgående næstformand for USA’s Federal Deposit Insurance Corporation (FDIC; USA’s statslige indskudsgarantifond) Thomas Hoenig og tidligere formand for FDIC Sheila Bair advarede i Wall Street Journal den 26. april mod Federal Reserves plan om at sænke kravene til de største bankers egenkapital og siger, denne risikomodel »mislykkedes med at forudsige kollapset i 2008«, og vil gøre det igen.

Hoenig og Bair skrev, at de største bankholdingselskaber uvægerligt vil bruge den kapital, der frisættes under Feds ændrede regler, til at udbetale dividender eller investere i trading/broker-dealer spekulation, og ikke til udlån.

I 2004 fik investeringsbanker på katastrofal vis lov at geare sig selv helt op til et gæld-til-egenkapital forhold på 30:1. Som resultat var Lehman, f.eks., gearet i forholdet 38:1 på det tidspunkt, hvor det gik konkurs og udløste en generel bankpanik.

»Amerikas største banker er blandt de mest gearede finansielle institutioner, der opererer i landet i dag«, skrev de. »De får lov at finansiere lån og andre aktiviteter med 94 cent i gæld og kun omkring 6 cent i håndgribelig kapital for hver dollar i aktiver. Deres profit slår rekorder – for nogle tager den en himmelflugt på 35 % til det højeste nogen sinde … Vi er derfor bekymrede over, at Federal Reserve og Kontoret for Valutakontrollen overvejer forslag, som ville gøre yderligere stigninger i bankgearing mulige …

»Den idé, at sænkelse af kravene til bankernes egenkapital skulle styrke udlån, er en vandrehistorie. Omfangsrig research viser, at banker med højere egenkapital udlåner mere, ikke mindre, gennem forretningscyklusser …

Husk, at, i begyndelsen af krisen i 2008 havde de amerikanske banker håndgribelig kapital i aktiver på omkring 3 % eller 97 cent for hver dollar aktiv. De mistede den dobbelte kapital og fik billioner af dollar i likviditet og anden hjælp, støttet af skatteborgere til at give dem bail-out (statslig bankpakke) og stabilisere økonomien. I løbet af denne periode faldt deres evne til at låne ud med truslen om insolvens, der voksede.«

Foto: Tidligere formand for FDIC Sheila Bair og afgående næstformand Thomas Hoenig.